(KTSG) – 「金はお金です。それ以外は信用です」 – JPモルガン

ある老人が一袋の金のために家を売った。 彼は金の入った袋を家の裏に埋め、毎日外に出て掘り起こし、精神的な満足を求めました。

ある日、盗まれた金の袋を見つけたとき、彼は痛みに泣きました。 それを聞いた隣人は、石の入った袋を持ってきて、その袋を金で満たす必要があると言いました。 おじいさんは、近所の人にからかわれているのだと思って、すぐに怒りました。 隣人は、「2つのバッグに違いは見られません。その金で他に何をしましたか?」と言いました。

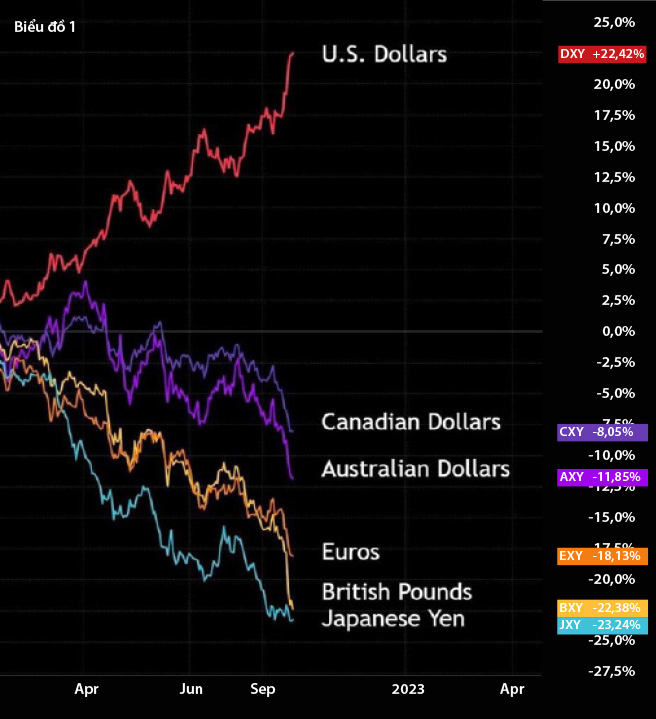

これは、私たち全員がお金についてどのように考えているかについての面白い話です。 しかし、チャート 1 を見るだけでも、市場は依然として価値のあるものを定義しようとしていることがわかります。

世界は今、強い米ドルを必要としない

2022 年の大部分を米ドルが支配していることは明らかです。ほぼ 1 年間で、米ドルの価値はほぼ 20% 上昇しました。 1985 年のプラザ合意後のドルの切り下げ以来、これは最大の利益の 1 つです。 この現象の最も簡潔で簡潔な説明は、洗濯されていない洗濯物の山の中で、米国が「最もきれいなシャツ」であるということです。 中国は、住宅市場の停滞に直面しているため、新型コロナウイルスに対応し、共に生きる準備ができている兆候をまだ示していません。 英国は混合経済政策を発表しました。 0% 金利政策を適用し、次に量的緩和 (QE) を適用し、最後にマイナス金利政策を適用します。 日本は世界のイールドカーブコントロールを示しています。 ロシアは長い間、投資家の目的地ではないかもしれません。

強いドルは世界が今必要としているものではないことに、私たちは皆同意しなければなりません。 実際、エネルギー価格の高騰は、エネルギー輸入に依存する経済の課題を複雑にしています。

では、私たちはこのサイクルのどこにいるのでしょうか? 結局のところ、この第 4 四半期の米国企業の収益が悪化する可能性があります。 大企業が事前に収益を発表し、フェデックスが行ったように収益予測を撤回した場合、シグナルはますます明確になります。 ゴキブリを見たら、ただのゴキブリではありません…

強いドルが、米国外で大きな市場シェアを持っている米国の大企業の収益を押し下げていることも明らかです。 最後に、Apple、Google、または Microsoft は、収益が為替レートの影響を受けると報告しています。 Fedex と Ford はどちらも悲惨な収益発表を発表しましたが、Apple も目標を達成できなかったため、iPhone 14 の需要予測を削減しなければなりませんでした。

世界最大の海運会社の経営陣が、事業がうまくいっていないことや、業績が「他社の現実を反映している」と言って、世界経済が危機に瀕すると予測したとき. どの国においても、どのビジネスにとっても容易な時期ではないことは確かです。

しかし、最大の受益者はアメリカ人です。 これは、すべての意見が市場を形成するわけではありませんが、市場が人々の意見を形成する場合です。ドルは、すべての通貨の中で「最もクリーンな」シャツです。

ただし、米ドルの価値が好転する時期は近いので、あまり悲観する必要はありません。

歴史を振り返る

今日の金融市場で起こっていることは、過去に起こったことの誇張にすぎません。 これが、今日の金融の世界では、本で歴史を読んだだけの人よりも、多くの歴史的激動を経験した人がより尊敬される理由です. 通常、EU が 2010 年代初頭に債務問題を抱えたとき、それに対処する方法は、クレジット デフォルト スワップ (CDS) を購入するか、ユーロを借りることでした。 あるいは、マイケル・バリー教授が 2008 年の米国の住宅暴落に数十億ドルを賭けたように、誰かが敢えてそれを行うなら、その両方です。

しかし、それは理論上だけです。 現実は予想に反しており、EU の経済データがますます悪化しているにもかかわらず、ユーロは 2011 年に 1.2 ドルから 1 ユーロ、さらに 1.5 ドルに回復し、ほぼ 30% 上昇しました。

この現象を理解する最も簡単な方法は、欧州の銀行が海外から資本を引き揚げ始め、欧州中央銀行 (ECB) が金利を引き上げたのは、ちょうどこの地域で債務問題が広がり始めたときでした。

同様の状況が 1990 年から 1994 年にかけて円で発生しましたが、より激しいものでした。 住宅バブルの崩壊にもかかわらず、日本円は 1 ドル 160 円から 4 年間で 1 ドル 90 円まで 50% 上昇しました。 しかし、これは日本経済が回復しているというシグナルではなく、日本の企業や銀行が海外に資本を呼び寄せた結果です。

米国の企業収益は苦戦し始めている

新聞を読まなくても、コモディティ セグメントのインフレと賃金上昇の問題が、米国の多くの企業を困難にしている 2 つの要因であることは誰もが知っています。 米国企業が市場シェアを持っている他の通貨に対するドルの上昇と相まって、米国企業の収益の問題は倍増しています。

強い米ドルが見出しを飾ったとき、それが好転する時期はそれほど遠くないため、長く待つ必要はないかもしれません。

株式市場は収益危機への期待を反映し始めていますが、これまでのところ、米国の少数の企業だけが悪い結果を報告しています. それは、企業が会計を使用して当面の困難を隠す方法に起因します。 図 2 は、米国の企業売上高が減少するたびに (赤い線)、経済危機が続くことが多いことを示しています。

景気サイクルが終焉を迎えると、株式公開企業の CEO は、投資家が要求するパフォーマンスのレベルを維持することがさらに困難になるでしょう。 しかし、これらの上級管理職は、レポートの見栄えが良いことを条件に給与を受け取っているため、統計の「仮想会計」ステータスが発生します。 これらの仮想数値を実装する最も簡単な方法は、株式を買い戻すことです。これにより、1 株あたりの利益 (EPS) の割合が増加します。 経済危機が発生すると、これらの仮想数値が消え、CEO が解雇され、新しい CEO が登場して「改革」を開始し、彼らが最初に行うことは会計帳簿を修正することです。 その後、同じサイクルに戻る前に、これらの企業の株式が下落します。

では、私たちはこのサイクルのどこにいるのでしょうか? 結局のところ、この第 4 四半期の米国企業の収益が悪化する可能性があります。 大企業が事前に収益を発表し、フェデックスが行ったように収益予測を撤回した場合、シグナルはますます明確になります。 ゴキブリを見たら、ただのゴキブリではありません…

米国の年金基金には問題がある

米国の年金基金は常に資本の問題を抱えていました。 これは、アメリカの高齢者の数は多いが、税収が十分でないためです。 人口の高齢化は医療費の増加を意味し、時間の経過とともに投資と事業開発のためのキャッシュフローが減少するため、これはあまり議論する必要のない問題です. しかし、それはほとんど解決策のない問題です。

米国政府は増税する可能性がありますが、それは経済の低迷サイクルが予想よりも長く続き、ビジネスの妨げになる可能性があることを意味します。

株式市場は上昇する可能性があります。 しかし、そのためには、米国連邦準備制度理事会 (FRB) は 2010 年代の状況を繰り返す必要があります。つまり、エネルギー価格が制御不能にならないようにし、安価な中国人労働者による強力なデフレ効果が必要です。 エネルギー問題は、ホワイトハウスからのより悪い解決策によって解決されます。 中国は回復の兆しを見せておらず、経済の方向性は同じではない可能性があります。 そのため、約 16.5 兆ドルが米国の株式および債券市場から姿を消しました。これは、世界全体の約 35 兆ドルのほぼ半分に相当します。 インフレ率の高い弱気相場です。

この問題を取り除くために、米国の企業は、特に人件費が安い地域で、外国人労働者の雇用を開始する必要があり、これらの企業自体は税金の支払いや退職金の拠出に責任を負いません。 こうすれば、アメリカの企業は健康保険の費用を負担する必要がなくなります。 そうなると、近い将来、米ドルが強気のモメンタムを維持することは難しくなる可能性があります。

米ドルが下落し始めるには 3 つの方法しかありません。 (2) 新プラザ協定

. (3) アメリカの企業は所得危機に陥り始め、短期的にはドルを米国から引き揚げるが、長期的には年金基金が医療費を払えなくなる問題のためにドルを押し戻す。

直接の上方への動きはありません。 米ドルの DXY のような今年の強気のピーク時の価格パターンは、ある時点で確実に好転します。 そうすれば、すべてが買う価値があります。 問題は、DXY がいつ好転するかを知ることです。 これらの 3 つの方法のうち、可能性があるのはオプション 1 だけです。なぜなら、方法 2 は、国がまだインフレに苦しんでいる場合には起こりそうになく、オプション 3 は、近い将来、米国政府がお金を印刷してその空白を埋めることができるようになるときに起こらないかもしれないからです。

連邦準備制度理事会が回復するためには、まず米国の労働市場が景気後退に突入し、米国の賃金の伸びが急激に低下しなければなりません。 インフレが続くかどうかは、給与区分によって異なります。 これは、1980 年代にポール ボルカーが金利を大幅に「曲げる」ことを余儀なくされたときに学んだ教訓ですが、政府は需要と供給を刺激し始めました。 弱体化する労働市場でこの政策を達成することは、時間と冷静さの問題です。 強い米ドルが見出しを飾ったとき、それが好転する時期はそれほど遠くないため、長く待つ必要はないかもしれません。

プラザ合意 (プラザ合意) は、1985 年にフランス、ドイツ、米国、英国、および日本によって署名された協定であり、主な目的は、日本円およびドイツのドイツ マルクに対する米ドルの減価です。

「ハードコアコーヒーのスペシャリスト。ボクシンググローブを着用して入力することはできません。熱心なインターネット愛好家です。」